- コラムタイトル

-

人生100年時代に備える「介護」のリスク 40代から始めるべき理由と押さえたい3つのポイント

- リード

-

日々の生活に追われ、将来への不安を抱きつつも、なかなか人生に向きあえない40代、これからの人生をより自分らしく生きるためにも、少しずつ準備をしていきたいものです。まだ先のことと思いがちな「介護」についても、公的介護制度や経済的負担について理解を深め、さまざまな選択肢を準備することで、不安を安心に繋げていきましょう。

また、これまで気になっていたものの考える機会がなかった親のことを考えるよい機会かもしれません。生きる限り、老化は避けられません。優先順位を考慮しつつ、対策へ向けて行動することが大切です。

- コラムサマリ

★この記事は約5分で読めます。

- 40~50代において、ライフプランはしっかり考えておくべき。

- 起こりうるリスクとしての「介護」についてもしっかりと考えておくべきである。

- 公的介護保険制度や民間の保険など、様々な備え方を知り、自分に合った方法を考えよう。

- 本文

-

40~50代が考えるべきライフプラン

子どもの成長は嬉しいものの家計に占める食費の割合は増え続け、住宅ローンに教育資金と出費の重なる時期かもしれません。将来について漠然とした不安はありつつも、忙しい世代でもあります。

人生100年時代にむけて、これからやりたいことや生き方について書き出してみましょう。頭の中で考えているよりも、文字化することで、具体性・実現性が高まります。「いつまでに」「何を」「どうやって」という目標設定ができるのもメリットです。「自分らしく」生きることに価値があります。ライフプランを描くことで、自分自身と向き合い、後悔しない人生を送りたいものです。

ここで、注意すべき点は「人生は楽しいことばかりではない」ということです。病気や介護は、起こりうるリスクとして捉える必要があります。そのリスクに対して十分に対策ができていれば、理想とするライフプランへの実現に近づきます。まずは、起こりうるリスクについて「知る」ことから始めましょう。

起こりうるリスクとしての「介護」

まだまだ先のことと思いがちですが、身近に介護を必要とする人がいなくても、いつ要介護状態になるかはわかりません。だからこそ、事前の準備が大切であり、少しでも早い対策が有効なのです。

将来を考えるにあたり、親のことも気にかける必要があるでしょう。後期高齢者ともなれば、健康不安だけでなく終活や遺産相続、税金対策の話題も避けて通れません。自分の介護と同様に、親の介護についても、ライフプランに盛り込む必要がありそうです。

さまざまなことが重なり押し潰されそうになりますが、長い人生のワンシーンと考え、全体を俯瞰しつつ、ひとつひとつクリアにしていきたいものです。

国の制度(公的介護保険制度)については、毎月給与から介護保険料が天引きされていることから、多くの人が存在の認識はしているはずです。ですが、いつ、どんな形で支えてくれるのか、十分に理解できていない方も少なくないのではないでしょうか。

公的介護保険制度の背景には、少子高齢化、医療技術の進歩による平均寿命の延伸があります。日本人の寿命は年々伸び、2020年の日本人の平均寿命は男性81.64歳、女性87.74歳と連続して過去最高を更新しています。健康で長生きができればよいのですが、誰にでも、老化は必ず訪れます。年齢とともに徐々に日常生活が一人でできなくなる場合、脳卒中などの病気により突然寝たきり状態になる場合、いずれにしても誰かの手助けが必要です。

加えて核家族化により、高齢無職世帯が増え続けています。高齢者が高齢者を介護する「老々介護」や親の介護のために仕事を辞めざるを得ない「介護離職」が社会問題となっています。

こうした背景のなかで、2000年4月に公的介護保険制度がスタートしました。公的介護保険は果たして、介護リスクへの対策として十分なのでしょうか。次章では、制度の概要を詳しく解説します。

公的介護保険制度について知ろう

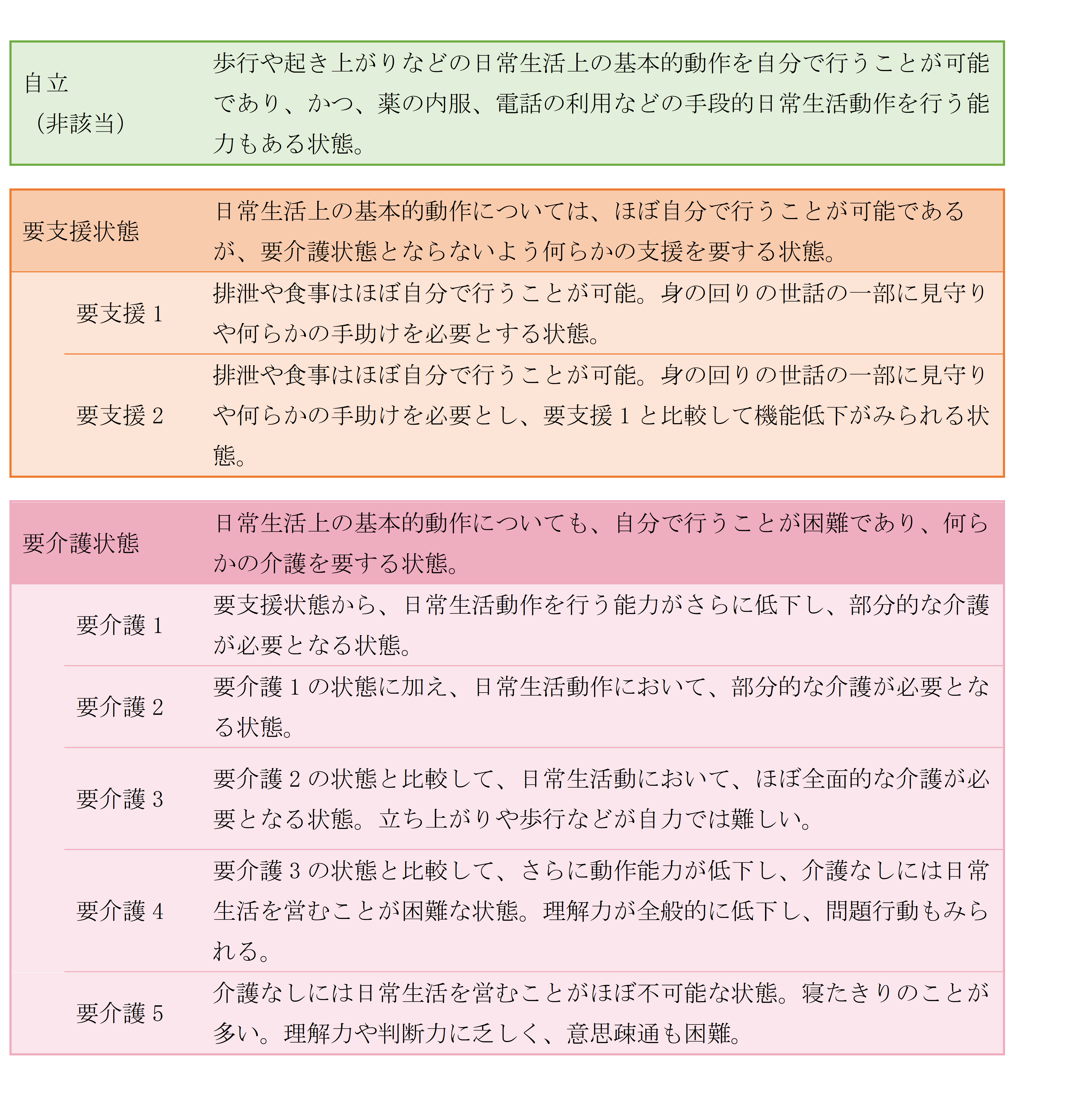

公的介護保険制度では、介護や支援が必要な要介護(要支援)認定者を、状態により要支援1〜2、要介護1〜5の7段階に区分しています。それぞれの基準と状態のめやすは以下のとおりです。

▼要支援・要介護認定の区分とめやす

(筆者作成)

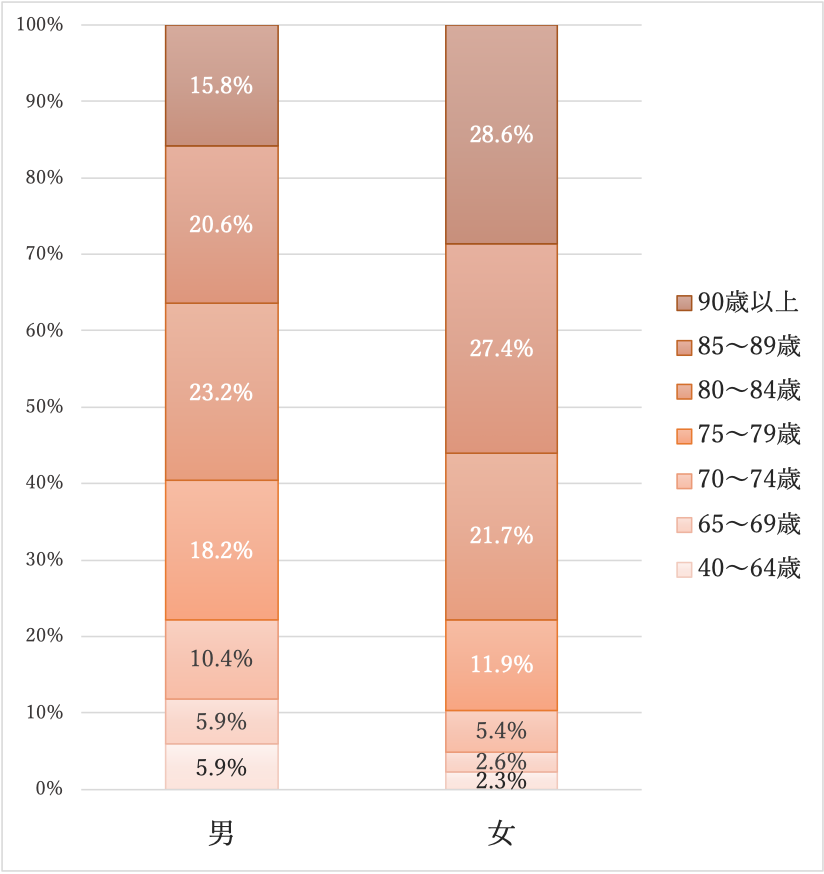

以下の図は、男女別にみた要介護者等の年齢階級別構成割合です。要介護者のうち75歳以降の割合が多くなっています。さらに65歳から75歳でも一定数の介護認定者がみられることにも注目です。

出典:厚生労働省「2019年 国民生活基礎調査」(図は筆者作成)

介護認定で介護度が認定されると、具体的にどのような介護が必要なのか、どのようなサービスを利用するのかについて話し合い、ケアマネージャーが「介護サービス計画(ケアプラン)」を作成します。

介護保険制度では、介護度により利用できるサービスの費用に限度額があり、範囲内でサービスを受けることができます。利用者は、このうち1割(収入基準により2割もしくは3割の場合あり)を負担することになります。

たとえば、要介護3で在宅でサービスを受ける場合の支給限度額は27万480円ですが、デイサービスや訪問介護、訪問看護、車いすのレンタルなどを利用して利用額の合計が28万円だったとすると、自己負担額(2万7,048円/1割と仮定)と限度額超過分(9,520円)をあわせて支払う必要があります。

なお、各自治体には、地域に住む高齢者のさまざまな問題にワンストップで対応できるよう「地域包括支援センター(名称が異なる場合あります)」が設置されています。市区町村の窓口や地域包括支援センターなど、お住まいの地域でどこが窓口なのかについても調べておきましょう。

ただし、上述のとおり公的介護保険制度は個々人の自己負担、つまり“自助努力による備え”を前提としている点には注意が必要です。

公的制度では、足りない?

公的介護保険制度では自己負担額が発生することを解説してきましたが、それ以外にも公的介護保険制度の対象外となる費用もあります。例えば、おむつ代や施設での食事代、趣味や散歩の付き添い、家族のための家事代行や支援は自己負担です。

こうした自己負担する介護サービスの利用料が高額となった場合には、所得区分に応じた限度額があり、超えた分は申請により、高額介護サービス費として払い戻しを受けることが可能です。ただし、福祉用具購入費や施設サービスの食費、介護保険給付対象外の利用者負担については、対象になりません。

要介護度が上がると介護給付も増えますが、自己負担額も増えます。また、サービスの内容や時間数は大きく制限されるため、やはり公的介護保険だけでは賄いきれないのが現状なのです。

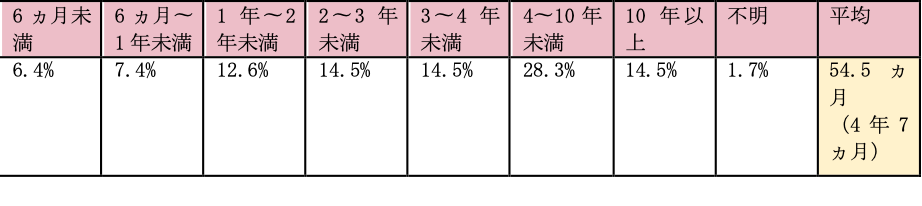

生命保険文化センターの調査によれば、介護期間、介護費用について下図のような結果がみられました。

▼介護期間

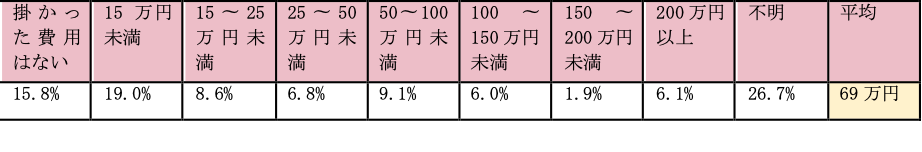

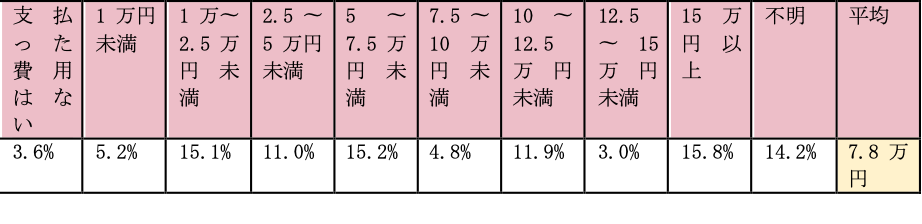

▼介護費用

<一時的な費用の合計>

<月額>

出典:生命保険文化センター「平成30年度生命保険に関する全国実態調査」(図は筆者作成)

介護期間をみると、平均は4年7ヵ月ですが、6ヵ月未満から10年以上といった大きな開きがあることがわかります。また、費用については、介護用ベッドや転倒防止の手すり取付やバリアフリー化などの住宅改造など一時費用が平均69万円、月々発生する費用は、公的介護保険サービスの自己負担費用も含めて平均7万8,000円にもなります。介護期間同様に、介護費用も個々人で大きなひらきがあることは心に留めておきましょう。

なお、一概には言えませんが上記の平均で考えた場合、自己負担額は約500万円にも上ります。

※一時費用69万円+月額7万8,000円×4年7ヵ月(54.5ヶ月)=494万1,000円

この費用を誰が、どのように負担するのかについて、前もって検討していく必要がありそうです。

選択肢としての、民間保険の備え

社会保障制度や税制度は、今後もさまざまな観点から改正されることが予測されます。制度がなくなることは考えられませんが、公的制度を補完するためには将来のための自助努力は欠かせないでしょう。そういった意味もあり、老後資金として、資産形成を考える方は増えています。貯蓄や投資などさまざまな手段や方法があります。自分にあった資産形成を見つけたいものです。

介護を含めた老後資金づくりも選択肢のひとつですが、介護については、いつから始まるのか、いつまで続くのか、どのくらいのお金がかかるのか、個人差により大きく異なります。また予測することが困難であることから、民間介護保険でカバーするという選択肢が手軽です。

民間介護保険は、介護にかかる初期費用や公的介護サービスを受けるにあたっての自己負担額を補填するだけでなく、選択肢を広げるためのお金としても有効です。例えば、民間介護保険に加入していれば、介護施設を選ぶ際に経済的な理由で選択肢を狭める必要がありません。そのほか、公的介護サービスの対象外となるホームヘルパーの利用などに充てることも考えられます。万一、介護離職をするさいにも経済的な支えになるでしょう。

また、離れて暮らしていて親の介護が頻繁に手伝えそうにない場合でも、民間介護保険を活用することで、経済面から支えることができます。

介護に備えるための3つのポイント

さまざまなライフイベントの重なる40〜50代ですが、これからの人生について、親の介護など起こりうるリスクも踏まえたライフプランニングを考える大切さをお伝えしてきました。十分な備えができていないと思う方は、ぜひ次の3つのポイントを押さえておきましょう。

(1)親子で話し合う

親の万一に備える一歩目としては、将来の要望やお財布事情について聞いておくことが考えられます。子からは「聞きにくい」話題かもしれませんが、親も子に「言いづらい」と感じているものです。後回しにせずに、親が元気なうちに話し合っておきましょう。

(2)兄弟姉妹で話し合う

また兄弟姉妹がいる場合には、だれが、どのように親の介護の役割を担うのかも話し合っておきましょう。切羽詰まってからでは、思いがけないトラブルにつながる可能性もあります。例えば、介護負担がひとりに集中して、その後の関係性が悪化するケースが代表的です。早い段階で親と子、兄弟姉妹で話し合っておくことが大切です。

(3)経済負担に備える

介護への備えとして、公的介護保険制度の理解とともに、経済的な負担についても準備をしておきます。親が自身で備えをしているつもりでも、介護は不確定要素が多いため、万全ではないことも考えられます。「民間介護保険」など今からでもできる手段を検討しながら、自助努力で資金準備を始めましょう。

いつ始まるのかわからない「介護」だからこそ、先送りするのではなく、いつ起きたとしても困らないように備えておきたいものです。自分自身のライフプランの実現のためにも、今日から行動開始してみましょう。

この記事の執筆協力

- 執筆者名

-

大竹麻佐子

- 執筆者プロフィール

-

証券会社、銀行、保険会社など金融機関での勤務を経て独立。相談・執筆・講師活動を展開。ひとりでも多くの人に、お金と向き合うことで、より豊かに自分らしく生きてほしい。ファイナンシャルプランナー(CFP©)ほか、相続診断士、整理収納アドバイザーとして、知識だけでない、さまざまな観点からのアドバイスとサポートが好評。2児の母。

- 募集文書管理番号

.jpeg)

.jpeg)