- コラムタイトル

-

ファミリー向け保険は、どう選べばいい?おすすめの保険の組み合わせを解説!

- リード

-

就職や結婚・出産などのライフイベントをきっかけに、備えるべきリスクや保障に対する考え方は大きくは変わるもの。今回はそんなライフイベントのなかでも、結婚、出産に注目。子どものいる子育て世帯に必要な保険とは? モデルケースとなる保険のおすすめの組み合わせを、ファイナンシャルプランナーの國松典子さんに解説いただきます。

- コラムサマリ

★この記事は6分で読めます。

- 家族ができると、備えるべきリスクや必要な保険の在り方は変わっていく。

- 様々なモデルケースをもとに、自身や家族に必要な保険を考えるきっかけにしましょう。

- 本文

-

子育て世帯がとくに備えるべき二大リスク

万が一のことがあった場合、家族の生活費や子どもの教育費が不足する

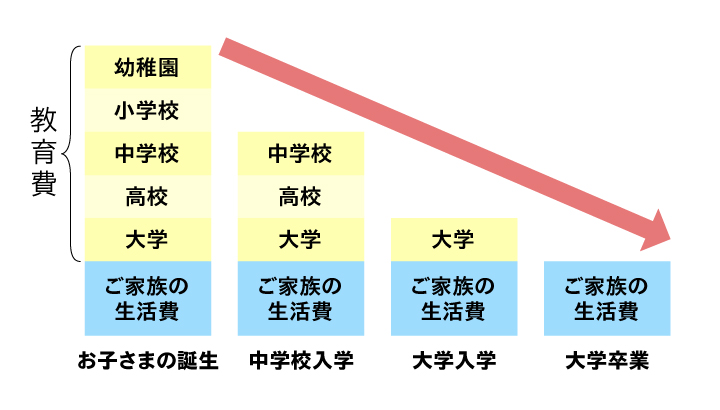

子育て世帯においては、家族の生活費に加えて教育費も必要になり、一般的に子どもの成長に伴い高額になります。そのため、一家の稼ぎ手に万が一のことがあった場合、独身や子のいない夫婦に比べ、遺された家族に経済的負担が大きくのしかかります。場合によっては生活が困窮し、経済的な理由で希望の進路に進めなくなったり、進学を諦めるようなことにもなりかねません。

病気やけがで長期間働けなくなることで、収入が大幅に減少する

夫婦のいずれかが病気やけがをして働けなくなったとしても、住宅ローンの返済や日々の生活費、教育費といった支出はそれまでと変わらずかかるもの。さらに入院費や手術代といった治療費や通院のための交通費、育児や家事などの代行サービス費といった思いがけない出費が重なります。そのため働けない状態が長引くと、家計が収入の減少に耐え切れず、生活が厳しくなる可能性が高くなります。

子育て世帯が加入を検討したい、保険の黄金セット

上記で挙げた死亡のリスク、病気やけがにより働けなくなるリスクに備えるためには、どんな保険が助けとなってくれるでしょうか。子育て世帯におすすめの保険の組み合わせ例は、こちらになります。

\専業主婦と子ども二人(未就学児、小学生)の会社員世帯の場合/

収入保障保険【夫婦ともに】+就労不能保険【夫婦ともに】+医療保険【夫婦ともに】

収入保障保険

死亡保険の一種で、被保険者が死亡または所定の高度障害状態に該当した場合に、収入保障年金が毎月または毎年支払われるタイプの保険(※)。お給料のように、毎月一定額の給付金を受け取るので、教育費や生活費として計画的に使いやすいという利点があります。

※ 商品によっては、保険金を一括(一時金)で受け取ることもできます。

また子どもがいる家庭の場合、子どもの成長に伴い、必要な保障額は減っていくもの。収入保障保険は保険期間の残りが少なくなると、給付金の総額が減っていくという特徴があるため、お手頃な保険料で合理的に保障が得られるというメリットがあります。

“収入の少ない専業主婦(主夫)に死亡保険は必要ない” という見解もありますが、専業主婦(主夫)の仕事(食事、子どもの世話、家事など)をアウトソースすると、支出が大きく増加します。万が一の場合でも安心して生活を維持できるよう、夫婦ともに加入を検討すると安心ですね。

\子育て世帯が安心できる、死亡保障額は?/

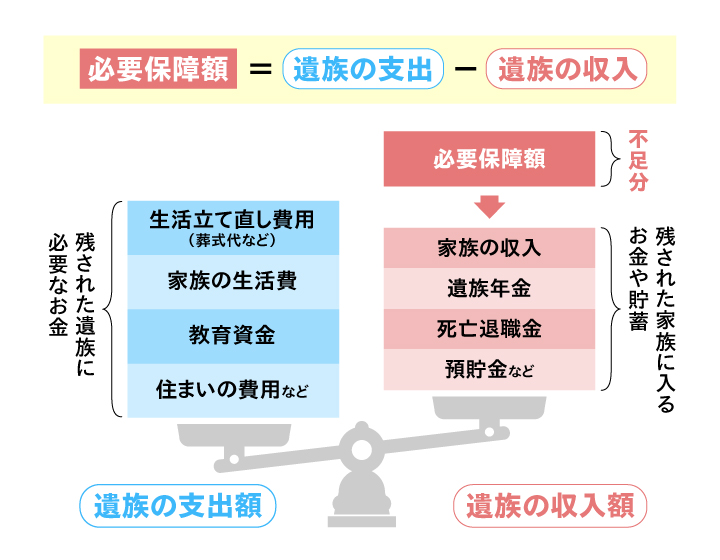

その家庭ごとに大きく必要金額が変わってくるため、一概にはいえませんが、目安として死亡した後の遺族の支出と収入の差額が、必要保障額ということになります。

ここで重要になってくるのが、持ち家の有無。賃貸であれば、夫(妻)が亡くなった後も住居費の負担は続きますが、持ち家であれば団体信用生命保険(団信)により、住宅ローンが免除されます(※)。また遺族年金も、子どもの人数、亡くなった人の職業や収入、働き方(会社員または公務員か、自営業者か)などによって、受給額が大きく異なります。

※ フラット35の場合は、団信がない場合もある。夫婦ペアローンを組んでいる場合、万が一のことがあった場合でも、遺された方の返済義務は残る。(夫婦連生型団体信用生命保険をのぞく)

就労不能保険

就業不能保険は、病気やけがで長期に渡り働けない時に不足する生活費を補う保険です。保険会社所定の「働けない状態」と認められた場合に、契約した金額(毎月10万円や15万円など)を受取ることができます。生活費に加え、教育費もかかる子育て世帯にとって、夫婦のいずれかが働けなくなった場合の収入の減少や治療費などの負担は、大きなダメージとなるはず。

さらに収入保障保険と同じように、収入の少ない専業主婦(主夫)も働き手と同等に備えておく必要があります(※)。なぜなら病気やケガで今までのように家事や育児ができなくなった場合、ベビーシッターや家事代行サービスなどの利用によって、追加の費用が必要になる可能性が大だからです。そういったリスクに対して、金銭面で備える手段の一つとして検討するといいでしょう。

※ 商品によっては、月額給付の金額に上限が設定されていたり、加入できないものもあり。

医療保険

病気やけがの治療費に備える医療保険。とくに、治療が長引きやすい三大疾病などの保障に手厚い医療保険がおすすめです。同時に、収入減の状態で保険料を毎月払い続けるとなると、家計を圧迫する可能性大。よって、所定の状態になった時に保険料の払込みが免除になる特約をつけておくと安心です。

死亡保障と同様に専業主婦(主夫)には必要ないと思われがちですが、家事や育児をメインで行っていた方が入院すると、シッター代や家事代行費、外食代などこれまで不要だったお金がかかるケースも。医療保険は治療に限定して備えるお金と思っている人も多いですが、生活を守るための費用としても使えるので、夫婦で加入を検討しておくといいでしょう。

死亡保険【定期タイプ】

子どもが生まれたら、学資保険に入るものと考えている人も多いのでは? 学資保険のメリットは、契約者に万が一のことがあった場合にも就学祝金を受け取ることができ、 商品によっては(または特約を付加すれば)教育費を保障する「育英年金」が貰えること。 一方で最近の学資保険の返戻率は、預貯金で貯めるのとあまり変わりません。さらに途中で解約すると元金を大きく下回ってしまう可能性があるので、貯め方としては効率的とは言えないかもしれません。ただし、お金を浪費傾向の人には、通帳から保険会社へお金を移すことで強制的に貯蓄する方法として学資保険が合っている場合もあります。

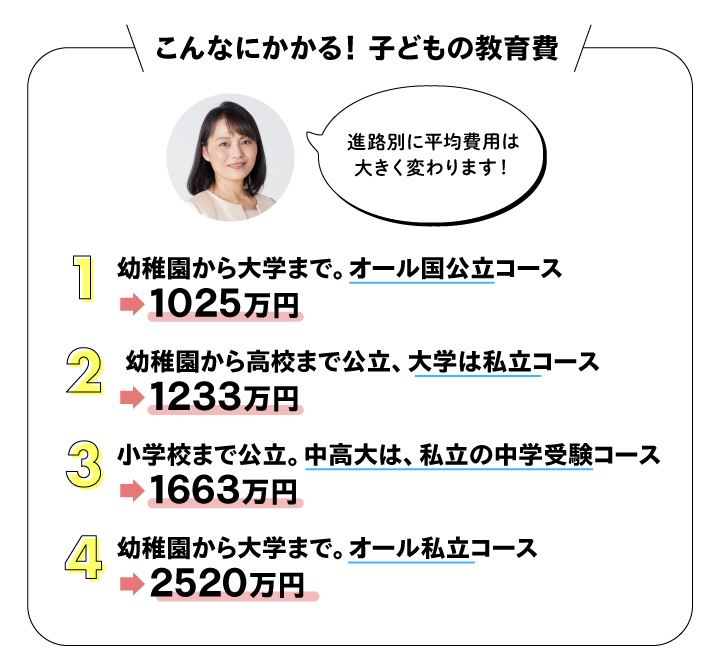

教育資金を確保する方法のひとつに、前述した「収入保障保険」と貯蓄の組み合わせがあります。教育費は子どもの年齢から発生する時期が明確。よって末子の大学卒業の年を満了に設定しておけば、保険期間中に夫婦(両親)のいずれかに万が一のことがあっても、教育資金が確保できます。掛け捨てなので払い込んだ保険料が戻ってくることはありませんが、月々数千円で不測の事態に備えられるのは大きな魅力。学資保険に比べ、保険料がかなり安く抑えられている分、差額分はN I S Aなど別の方法で運用することができます。一方で、運用リスクのある金融商品で教育費の積立をすることが不安な人にとっては、受け取る金額が確定している学資保険の方が安心、という考え方もあります。いずれにしても近い将来やってくる教育費について、それぞれ自分に合った教育資金の準備の仕方を検討し、できるだけ早目に準備スタートすることが大切です。

②、③、④ の大学は、すべて私立文系として算出。

結果の概要 - 平成30年度子供の学習費調査:文部科学省 (mext.go.jp) および、教育費に関する調査結果|日本政策金融公庫 (jfc.go.jp)令和3年をもとに作成

まとめ

日本は公的な保障制度が充実しているため、万が一の時も、働けなくなっても、遺族年金や傷病手当金などによる国の保障を受けることができますが、それまでと同等の生活をしていくには、それなりの備えが必要です。十分な貯蓄がある人は、生命保険に加入する必要性は高くありませんが、これから教育費のピークを迎えるような小さな子どもがいる世帯や貯蓄状況に不安がある世帯は、私的保険の加入を検討しましょう。

また、生命保険を検討する際に最初に考えたいのが、“何に備えたいか”という目的です。目的をはっきりさせておくと、いくら必要でいつまで必要か、判断できるようになり、商品選びがしやすくなりますよ。

この記事の執筆協力

- 執筆者名

-

ファイナンシャルプランナー 國松典子

- 執筆者プロフィール

-

「くにまつF P相談室」代表。6000件を越える相談実績を持ち、25年以上にわたりファイナンシャルプランナーとして活躍。家計管理・住宅購入・保険見直しなど、幅広いマネー相談に精通し、親身なアドバイスが好評。近年ではテレビやラジオ番組にも活躍の場を広げ、家計を助けるヒントを分かりやすく届ける。https://fpq.jp/

- 募集文書管理番号